| 最高 | -- | 最低 | -- |

| 開市價 | -- | 前收市價 | -- |

| 成交金額 | -- | 成交股數 | -- |

| 全日波幅 | -- | 每手股數 | -- |

| 一手本金 | -- |

新泉股份(603179.CH) - 業績穩定,全球化進程加速

| 投資建議 | 買入 (上調) |

| 建議時股價 | $45.270 |

| 目標價 | $54.370 |

公司簡介

新泉股份成立於2001年,擁有較為完善的汽車內外飾件總成產品系列,已實現產品在商用車及乘用車應用領域的全覆蓋。公司的工藝能力、成本控制能力,技術實力居行業第一梯隊,具備與主機廠同步開發能力。2024年公司實現營業收入132.64億元(人民幣,下同),同比+25.5%;實現歸母淨利潤9.77億元,同比+21.2%。2025年第一季度公司實現營業總收入35.2億元,同比+15.5%;歸母淨利潤2.1億元,同比+4.4%。

投資概要

業績穩定增長

公司2024年實現營收132.64億元,同比增長25.5%,營收增長主要系下游核心客戶放量所致;歸母淨利潤9.77億元,同比增長21.2%。2024年前五大客戶銷售額98.89億元,同比增長38.2%。公司2025Q1營收35.19億元,同比+15.5%。下游核心客戶中,奇瑞/吉利/理想/特斯拉25Q1的全球產量同比分別+17%/+48%/+16%/-13%。25Q1的歸母淨利潤2.13億元,同比+4.4%,毛利率19.5%,同比+2.0pcts,毛利率表現穩定,淨利率短期波動,主要原因為:1)海外業務處於產能爬坡期,人員費用支出與人均產出錯配;2)當期員工福利費用增加。

不斷拓展產品品類,提升單車配套價值

公司專注汽車儀錶板總成、保險杠總成等內外飾產品的同時,積極發展汽車座椅等業務,不斷豐富和拓展產品品類,滿足現有客戶對於內外飾件系統整體解決方案需求。2024年內飾業務穩步增長,儀錶板總成/門板總成/內飾附件業務分別實現營收83.48/21.67/4.16億元,同比+19.6%/23.9%/12.4%;外飾業務快速放量,保險杠總成/外飾附件業務分別實現營收4.74/2.29億元,同比分別+415.0%/+29.0%。目前座椅業務公司產能加速佈局,現已規劃墨西哥座椅背板產能40萬套,斯洛伐克座椅背板產能50萬套,同時,公司近期收購安徽瑞琪70%股權,面向奇瑞汽車加速拓展座椅業務,預計新業務將助力公司單車配套價值量繼續提升,為公司長遠發展奠定基礎。

全球化進程加速,北美市場貢獻突出

公司已在馬來西亞、墨西哥、斯洛伐克投資設立公司並建立生產基地,並在美國、德國設立子公司,培育東南亞、北美和歐洲市場並推動公司業務輻射至全球。2024年海外市場進展迅速,東南亞、北美和歐洲市場的收入均實現同比高增,其中北美市場表現最亮眼,實現收入7.0億元,同比+89.14%,實現毛利率26.37%,同比+2.1pcts,主要得益於公司在北美市場的渠道擴展和新客戶的獲取,其中國際知名品牌電動車企業訂單量大幅增加。展望2025年,斯洛伐克生產基地有望投產,將進一步拓展歐洲市場渠道和客戶。

投資建議

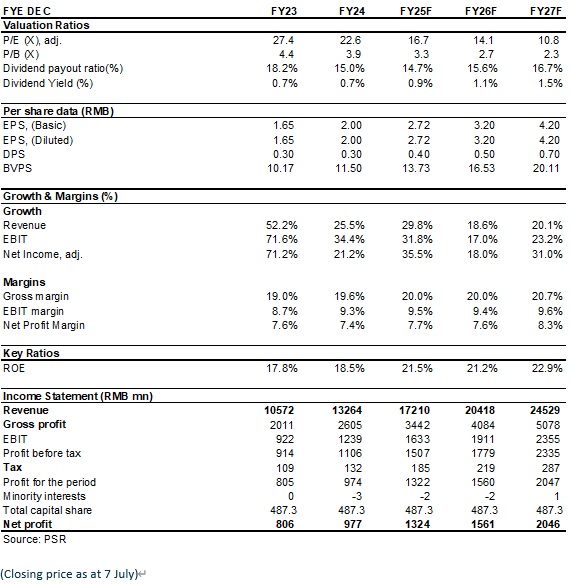

公司是國內汽車內外飾優質企業,隨著公司客戶持續拓展,產能陸續釋放,有望保持持續增長動。我們看好公司長遠發展,預計公司2025-2027年實現每股盈利分別為2.72/3.20/4.20元,同比增長35.5%/18.0%/31.0%,給予2026年17倍市盈率倍數,即目標價54.37元,對應2025/2026/2027年20/17/12.9倍預計市盈率,買入評級。(現價截至7月7日)

風險因素

1)新業務推進進度低於預期

2)電動車銷量不及預期

3)宏觀經濟倒退影響產品需求

4)原材料價格急劇上漲或產品價格急劇下滑。

財務資料