A股研报

返回页首

本科主修市场行销和英语,并於香港浸会大学获得经济学硕士学位。现为辉立证券持牌分析师,主要负责能源和公用事业等板块的研究。曾在大型银行、券商和资产管理公司工作,对於期货和大宗商品衍生品领域拥有销售、研究分析和市场推广等工作经验。

Margaret, a holder of a Bachelor`s degree in Marketing and English and a Master`s degree in Applied Economics from Hong Kong Baptist University, is currently employed as a licensed analyst at Phillip Securities. She specializes in conducting research focusing on the energy and utilities sectors. Prior to her current position, Margaret gained valuable work experience in a large bank, securities firm, and asset management companies. Her expertise lies in sales, research analysis, and marketing within the fields of futures and commodities derivatives.

| 电话: | 22776535 | 电邮: | margaretli@phillip.com.hk | |

| 投资建议 | 中性 |

| 建议时股价 | $23.940 |

| 目标价 | $24.650 |

民族品牌洗发水龙头

公司是一家集研发、生产、销售、自主品牌的个人护理用品企业,是国内民族品牌洗涤类洗发露龙头企业之一。公司旗下拥有拉芳、美多丝、雨洁、陶然、曼丝娜、娇草堂、缤纯、圣峰、白小齐等洗发护发、清洁沐浴、肌肤护理、口腔护理品牌。

一季度销售费用大幅增长,期待後续逐步起量

2025年Q1公司营业收入为2.10亿元(人民币,下同),同比减少6.27%;销售费用为0.67亿元,同比增加22.55%;归母净利为0.13亿元,同比减少53.30%,主要系报告期内公司电商流量费用、广告及推广费用增加所致;经营活动现金流量净额为0.36亿元,同比减少64.87%,主要系本期销售商品、提供劳务收到的现金减少、支付其他与经营活动有关的费用增加所致;基本每股收益为0.06元,同比减少50%。

2024年公司营业收入为8.89亿元,同比增长3.36%。按品牌分,“拉芳”、“雨洁”仍是公司支柱品牌,占比达88.57%,其中“拉芳”销售收入为64,161.92 万元,同比增长9.11%;“雨洁”销售收入为14,547.41 万元,同比增长27.98%。按渠道分,经销渠道仍是公司主要的销售渠道,占比达70.11%,实现收入62,312.30 万元,同比增长4.42%;电商渠道及其他实现营业收入26,487.69 万元,同比增长2.73%,证明公司电商及其他收入渠道仍然有较大的提升空间。随着公司在抖音、天猫、京东等电商平台投入加大,围绕发芯修复、去屑专研、防脱生发等刚需推出大单品,有望打开渠道增长新局面,促进公司电商渠道相关收入的增长。销售费用为2.83亿元,同比增长32.27%,导致归母净利润为0.41亿元,同比减少36.84%;经营活动现金流量净额为1.61亿元,同比增长9.94%,基本每股收益为0.19元,同比减少34.48%。

深耕护发领域同时丰富产品矩阵

拉芳於1997年诞生,转年推出香皂系列产品,2001年拉芳推出双层护理柔顺洗发露,当年“爱生活,爱拉芳”的广告语红极一时,有效扩大了拉芳的品牌影响力。多年来拉芳家化持续深耕护发领域,目前拥有的自主洗护品牌主要包括“拉芳”、“雨洁”和“美多丝”等。公司对洗护品牌实施精准定位策略,“拉芳”主打柔顺洗护、“雨洁”主打专业去屑,以高速年轻化为目标,签约王源作为代言人,推动年轻客户群体渗透,而“美多丝”则是面向高端市场的精油护理品牌。同时公司积极在护肤领域探索,2024年下半年首款产品“拉芳抗皱紧致焕颜霜”成功上市,护肤领域布局初显成效。除此之外,公司引入德国专业院线护肤品牌“瑞铂希”,2025年 “瑞铂希”将继续巩固自身在高端护肤领域的地位。

布局医美赛道,寻找新增长点

2025年4月拉芳家化以350万元投资肽源(广州)生物科技有限公司,持股占比18.78%,是公司的第二大股东。肽源生物成立於2017年,是专门从事生物活性功能性原料、化妆品原料、医疗器械辅料的研发、生产与销售的企业。公司以重组蛋白类活性多肽、微生物发酵、脂质体包裹及微乳化应用技术为三大研发主线,同时还致力於原料的活性保持、透皮吸收、缓式释放等高端制剂应用技术的开发,拥有微射流、微流控生产线、原料冻干制剂生产线以及十万级的GMP车间等。目前公司已有价值近3000万的研发及生产设备。重组蛋白类活性多肽在皮肤美容和抗衰老领域有着广泛的应用场景,拥有广阔的发展前景。该公司研发的多种敷料(如肽源械Ⅱ水晶面膜、肽源 Ⅱ 类医械级「创面急救霜」等等)均可用于医美修护领域。此次投资意味着公司积极布局医美赛道,努力寻找新的业务增长点。

产学研深度融合,积极提升研发实力

2025年拉芳推出第六代智肽发芯修护技术,主打头皮-发丝-发芯360°修护,获“洗护後发丝抵御100万次拉伸”世界纪录认证,强化科技标签。 今年3月拉芳国际日化研究中心“天然特色功效性护发原料关键技术研发”项目取得突破性进展。拉芳从兰科植物中富集到高含量的活性多糖,测试显示具有强效的抗氧化性,应用於化妆品,可提供皮肤调理、抗老化保护。公司持续增加研发投入,2024年研发投入为0.42亿元,同比增加19.59%,研发费用率为4.68%。公司与国内外科研机构建立了广泛的合作关系,构建“基础研究-技术开发-产业应用”三位一体的创新生态系统。拉芳家化虽然十分重视研发,但细看其研发人员的学历架构(以2024年为例),会发现博士以及硕士研究生以上比例仅为1%,技术储备略显薄弱。

与华为、中移动展开合作,Deepseek赋能数智升级

2025年2月,拉芳家化与华为、中移动携手举办的全面合作启动仪式盛大启幕,同时宣告拉芳AI数智平台接入DeepSeek正式上线。这标志着拉芳家化在智慧工厂建设和数位化转型道路上迈出了关键一步。此次合作以及DeepSeek的介入将有助於拉芳家化在研发、生产、销售及供应全链路的优化。

拉芳家化作为老牌国货洗护企业,面临着激烈的竞争以及转型压力。2024年开始拉芳家化蓄势待发,注重护发领域的品牌重塑,努力实现行销突破。2025年3月签约中国国家跳水队(全红婵、陈芋汐等),推出“中国拉芳,冠军之选”新定位,通过跳水队代言和直播活动,抖音销量短期暴增。公司计画通过24小时常态化直播和矩阵帐号运营,持续挖掘流量红利,期待成为营收新引擎。但是公司销售费用大幅增长,净利润短期承压,我们期待後续逐步起量,实现线上收入大幅增长以扭转颓势。叠加後续公司布局医美赛道如取得成果,有望成为公司收益的新增长点。但如果公司线上销量只是短期高增,後续放缓,可能陷入“增收不增利”的局面。

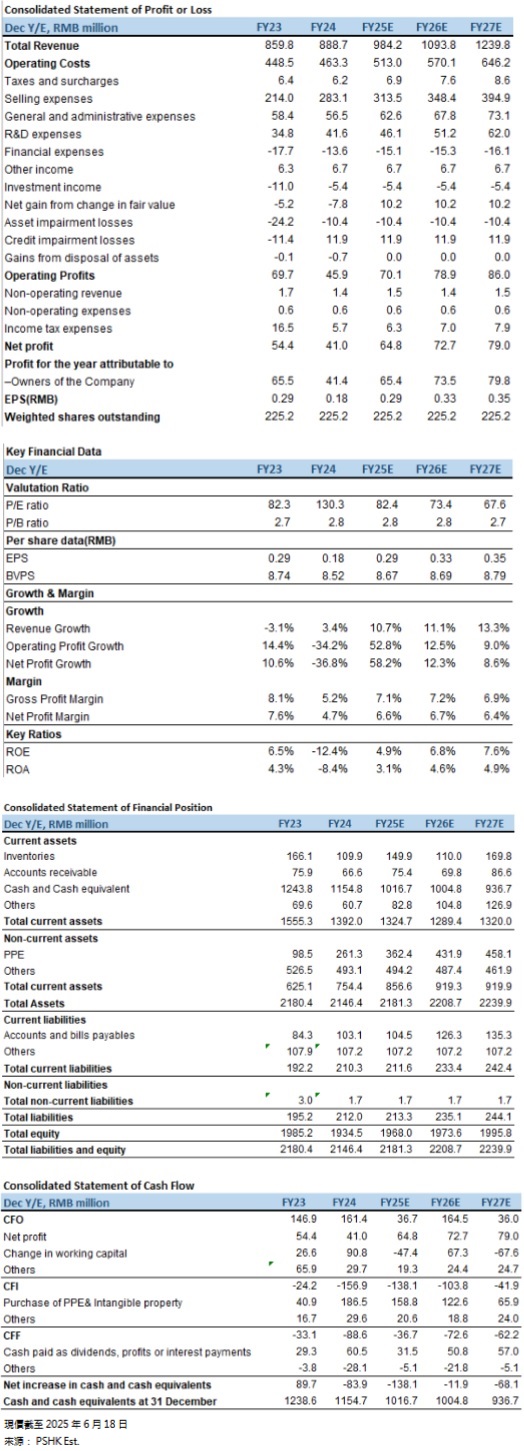

我们预测公司的营业收入在2025-2027年分别为9.84亿元、10.94亿元及12.40亿元,EPS为0.29/0.33/0.35元,对应市盈率(P/E) 82.4x/73.4x/67.6x,公司目标价为24.65元,对应FY2025的P/E为85倍,首次覆盖给予“中性” 评级。(现价截至6月18日)

宏观经济下行、行业竞争加剧、管理层变动、新品推广不及预期。