双环传动(002472.CH) - 海外业务加速拓展,多元化产品体系齐驱并进

| 投资建议 | 增持 |

| 建议时股价 | $31.270 |

| 目标价 | $35.000 |

公司简介:

双环传动专注於齿轮传动产品制造,齿轮业务占比大约八成,并逐步完成从传统齿轮产品向高精密齿轮及其相关零部件的转型升级,目前主要产品为齿轮类产品(乘用车齿轮、商用车齿轮、工程机械齿轮、摩托车齿轮和电动工具齿轮)、减速器及其他产品,主要面向车辆的电驱动系统、变速箱、车桥等,此外也涵盖了电动工具、轨道交通、风电以及工业机器人等应用领域。公司在浙江、江苏、重庆、大连等地拥有 5 大生产基地。

投资概要

新能源业务表现亮眼,推动净利润快速增长

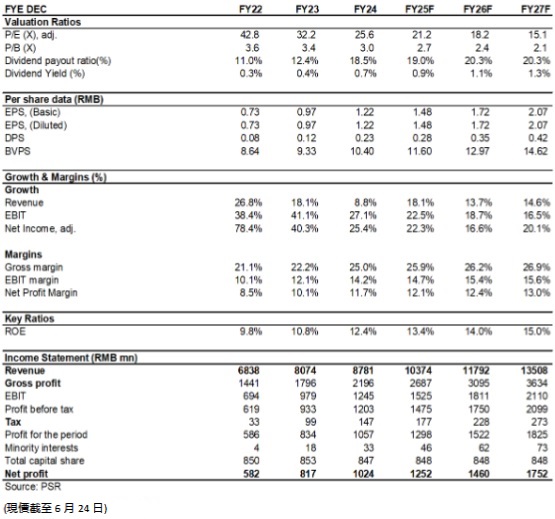

2024年,公司的营业收入87.81亿元(人民币,下同),同比+8.76%;归母净利润达到10.24亿元,同比+25.42%;扣非归母净利润为10.01亿元,同比+24.64%。每股收益1.22元,每股派息0.226元,派息比例18.5%。

2025年一季度,公司的营业收入20.65亿元,同比-0.47%,主要因为钢贸业务收缩,剔除该等影响,主营业务收入同比+12.5%;归母净利润达到2.76亿元,同比+24.70%;扣非归母净利润为2.69亿元,同比+28.27%。

分部门业务中,新能源汽车齿轮业务表现亮眼。2024年度,该业务实现营收33.70亿元,占公司总营收的38.38%,同比+51.21%,展现强劲上升势头。2025年一季度,该业务板块营收增速持续好於下游新能源汽车销量增速,在总营收中的占比进一步提升,成为业绩增长的关键力量。

传统燃油车齿轮业务板块,2024年度营收为19.54亿元,同比-1.99%。2025年一季度,传统燃油车齿轮业务整体平稳,同比-5%左右。

智能执行机构业务板块,2024年度营收同比+69%以上,2025年一季度营收保持相似增速。

商用车齿轮业务板块,2024年度营收同比-18.01%,主要是因去年下半年同比降幅相对较大。2025年一季度从营收数据来看,该业务板块已在底部逐步恢复,营收情况好於2024年三、四季度,但同比依旧有所下降。公司正在加大对商用车市场的拓展力度,一方面积极拓展海外头部客户,另一方面积极布局商用车新能源电驱动齿轮业务。

工程机械齿轮业务板块,2024年各季度和2025年一季度较平稳,2025年一季度相比2024年三、四两季度的营收要好一些。

销售结构改善,毛利率和净利率显着提高

2024年公司毛利率从2023年的22.24%提高至2024年的25.01%,同比+2.8pcts, 2025年一季度毛利率进一步达到26.82%,同比+4.17pcts。毛利率增长主要由於低毛利率钢贸业务占比减少,以及高附加值的乘用车齿轮业务规模效应显现。

公司的控费能力较好,费用率稳定:2024年期间费用率10.59%,同比+0.3pct,其中,销售/管理/研发/财务费用率分别为0.98%/3.99%/5.19%/0.43%,同比-0.03/-0.08/+0.44pcts/持平。2025年一季度,销售/管理/研发/财务费用率分别为1.0%/3.8%/5.4%/0.4%,同比+0.06/+0.1/+0.6/-0.03pcts,主要受益於公司不断的采取降本增效措施以及规模效应。公司未来几年都会持续推动包括智慧制造系统、大资料系统在内的降本增效举措,而研发费用率的提升反映了公司在研发方面持续投入。

2024年归母净利率11.66%,同比+1.55pcts;2025Q1净利率13.37%,同比继续提升2.7 pcts,盈利能力持续提升。

海外业务加速拓展,多元化产品体系齐驱并进

在市场关注度较高的新能源汽车齿轮领域,截至24年末,公司新能源汽车传动齿轴产品已经建成650万台套产能,产能利用率饱满。匈牙利的新能源汽车齿轮传动部件的生产基地,目前已经在设备进场调试阶段,会根据已有订单情况逐步释放产能。随着匈牙利工厂的建设推进,交货周期和物流成本将得到降低,将为公司在全球市场的进一步扩张打下坚实基础。公司以齿轮技术为核心,持续推进产品多元化布局。展望未来两到三年内,公司各业务板块的发展:首先 ,随着国内 B 级及以上车型的销量增长,对高精密、低噪音齿轮产品的需求激增,作为国内新能源汽车齿轮市场龙头,公司有望凭藉技术优势和销售结构升级,进一步提升市场份额。另外,同轴减速器齿轮(应用于如工业机器人)和智能执行机构(应用于如扫地机器人)板块的市场发展空间巨大,有望打造全新增长点。其他业务板块,包括商用车、工程机械这些板块,在近两年预计整体偏稳。

投资建议

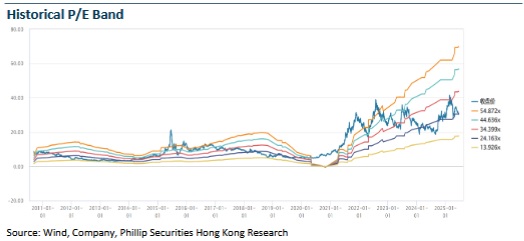

双环传动是国内汽车齿轮行业和机器人RV减速器领域的领先者,依托产能、管理、研发、客户等优势,抓住了两轮升级机遇(齿轮外包趋势和新能源车爆发对高精度齿轮需求攀升)。公司未来有望继续受益於新能源乘用车快速发展、商用车自动变速箱产业链扩张,以及机器人减速器、民生齿轮业务的快速发展。我们调整公司2025/2026年的每股盈利分别为1.48/1.72元(原为1.53/1.89,考虑到关税潜在隐患),同时引入2027年每股盈利预计2.07元,同比+22%/+17%/+20%,给予目标价至35人民币元对应2025/2026/2027年24/20/17倍预计市盈率,增持评级。(现价截至6月20日)

风险

新业务推进进度体低於预期

电动车销量不及预期

宏观经济倒退影响产品需求

原材料价格急剧上涨或产品价格急剧下滑

财务资料

投资涉及风险,有可能损失投资本金。你应该咨询专业人士,就本身的投资经验,财务状况,个人目标及风险取向,以提供投资意见。各类产品的风立,请参阅本公司网页http://www.phillip.com.hk「风险披露声明」。

辉立(或其雇员)可能持有本文所述有关的投资产品。此外,辉立(或任何附属公司)随时可能替向报告内容所述及的公司提供服务,招揽或业务往来。

以上资料为辉立拥有并受版权及知识产法保护。除非事先得到辉立明确书面批准,否则不应复制,散播或发布。